İflas riski sadece Yunanistan’ın kapısını çalmıyor!

Uluslararası kredi derecelendirme kuruluşlarının değerlendirmesine göre Yunanistan, temerrüt riski en yüksek 11 ülkeden biri ancak ilk sırada değil.

Listenin başında Ukrayna var. Latin Amerika ve Afrika’daki bazı ülkeler de riskli grupta değerlendiriliyor İflas riski sadece Yunanistan’ın kapısını çalmıyor! Yunanistan ile kreditörleri arasındaki borç  görüşmeleri aylardır sürüyor ve herkesin aklındaki soru Yunanistan’ın iflas edip etmeyeceği. Ancak finans çevrelerine göre yatırımcılar yanlış yöne bakıyor olabilir.

görüşmeleri aylardır sürüyor ve herkesin aklındaki soru Yunanistan’ın iflas edip etmeyeceği. Ancak finans çevrelerine göre yatırımcılar yanlış yöne bakıyor olabilir.

Ülkenin borcu GSYH’nin yüzde 175’i ile devasa boyutta ancak bu Yunanistan’ı tahvil yatırımcısı için en riskli ülke yapmıyor. Uluslararası kredi derecelendirme kuruluşlarının değerlendirmesine göre Yunanistan, temerrüt riski en yüksek 11 ülkeden biri ancak ilk sırada değil. Listenin başında Ukrayna bulunuyor.

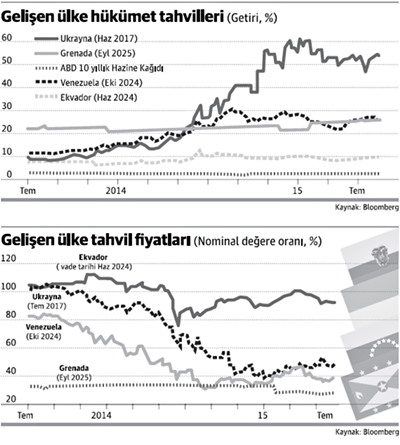

Rusya ile yaşanan Kırım krizinin ekonomide yarattığı yıkıcı etkiler sonrasında Kiev yönetimi, kreditörlerine 15 milyar dolarlık borcunu ödeyemeyebileceği uyarısı yaptı. Yunanistan ve Ukrayna arasındaki fark iki ülkenin tahvillerinin fiyatına yansımış durumda. Yunanistan’da kemer sıkma karşıtı Syriza’nın iktidara gelmesinin ardından ülke tavhillerinin fiyatında çöküş meydana geldi ama halen temerrüt seviyesi kabul edilen 50 euro sentin üzerinde.

Ukrayna’nın aynı vadedeki tahvilleri 50 dolar sent seviyesinin altında ve bu iflas riskinin daha yüksek olduğuna işaret ediyor. Standard and Poor’s’a göre Ukrayna’nın iflası kesin gibi. Ülkenin 16’ncı büyük bankası konumunda bulunan Financial Initiative Bank’ın borçlarını ödeyemez durumda olması, uzmanlara göre bunun göstergelerinden biri.

Venezuela’nın tahvilerine dikkat

Diğer bir derecelendirme kuruluşu Moody’s’e göre de Yunanistan en riskli 11 ülke arasında ancak tepede değil.

Petrol zengini Venezuela, risklerde Yunanistan’ı geride bırakıyor. Ülke ödemelerini gerçekleştirmek için altın rezervlerine yöneldi ve tahvil fiyatları rekor düşük seviyeye indi. Ülkenin beş yıllık tahvillerini sigortalama maliyetini gösteren CDS’leri, gelecek yıl ülkenin temerrüt riskinin yüzde 50 olduğuna işaret ediyor. Moody’s, ülkenin notunu Arjantin’in bir basamak üstüne çekti ve Venezuela’nın başlıca ihraç ürünü petrolün fiyatı düşük kalmaya devam ettikçe ülkenin borcunu finanse etmekte zorlanacağı belirtiliyor.

Ekvador ve Angola topun ağzında

Petrol fiyatlarındaki düşüşün riskli kıldığı bir diğer ülke Ekvador. Yatırımcıların, petrol gelirindeki azalmanın ülkenin borç ödemelerini zorlaştıracağını düşünmesiyle, geçen yıl ihraç edilen 2 milyar dolarlık 2024 vadeli tahvillerin faizi yüzde 7’den yüzde 13’e tırmandı.

Arjantin, ABD’de bir mahkemenin tüm kreditörlere ödeme yapılması gerektiğini yolundaki kararına uymaması sonrasında teknik olarak temerrüde düşmüştü. Kayipler’deki Grenada da 2013 yılındaki iflasının ardından, 260 milyon dolarlık tahvilini elinde bulunduran yatırımcılarına ‘yüzde 50’ civarında ‘saç traşı’ uyguladı. Diğer yandan Puerto Rico 72 milyar dolarlık borcunu yeniden yapılandırmaya çalışıyor. Uzmanlar, adayı iflas listesine almış durumda.

Bu arada, Afrika’nın gelişen ekonomilerinden Angola, Çin’e borçlarını yeniden yapılandırma peşinde ve uzmanlarca temerrüde yakın ülkelerden birisi. Özellikle siyasi istikrarsızlığın arttığı birçok gelişmekte olan ülke son zamanlarda yatırımcıyı korkutur hale geldi. UBS’e göre 2013’te gelişen ülke tahvillerinde görülen zayıflama; Çin ekonomisinin hız kesmesi, dolar cinsinden borçlanma maliyetlerinin artması, emtia fiyatlarındaki yavaşlama gibi nedenlerle derinleşti.

Yunan bankaları, Balkanlar’daki iştiraklerini satabilir

Uluslararası kredi derecelendirme kuruluşu S&P, Yunan bankalarının Güneydoğu Avrupa’nın 5 ülkesi Bulgaristan, Makedonya, Arnavutluk, Romanya ve Sırbistan’daki iştiraklerinin, bu ülkelerin bankacılık sistemlerindeki önemine işaret ederek, Yunan bankalarının iştirakleri satmayı amaçlamalarının bu ülkelerin bankacılık sistemlerini olumsuz etkileyeceği uyarısında bulundu.

S&P yayınladığı raporda, Yunan bankalarının bu 5 ülkedeki bağlı ortaklıklarının ana şirketlerin artan likidite stresi ile karşı karşıya olmalarına bağlı olarak risk altında olduklarını belirtti. S&P, Bankaların iştirakleri üzerinde baskının devam etmesi ve bunun bankaların ekonomik toparlanmayı destekleme kabiliyetlerine zarar vermesi halinde 5 ülkenin büyüme tahminlerinin aşağıçekebileceğini ifade etti. S&P’nin tespitlerine göre Yunan bankalarını Romanya’daki bağlı ortaklıkları toplam finansal sistemin yüzde 15’ini, Bulgaristan ve Makedonya’da ise yüzde 20’den fazlasını oluşturuyorlar.

Kreditörler tedbir paketini kabul etmedi

Yunan hükümetinden bir yetkili, Brüksel’de AB, IMF ve ECB başkanları ile bir araya gelmek için Atina’dan ayrılmadan önce hükümet yetkililerine açıklama yapan Başbakan Sipras’ın kreditörlerin Yunanistan’ın sunduğu tedbirleri kabul etmediğini söylediğini bildirdi. Yunan yetkili, Başbakan Sipras’ın kreditörlerin tutumunu ‘acayip’ olarak değerlendirdiğini belirtirken, “Benzer tedbirlerin daha önce kabul edilmediği hiç olmamıştı.

Ne Portekiz’in ne de İrlanda’nın tedbirleri reddedilmemişti” ifadelerini kullandığını belirtti. Yunan yetkili, Sipras’ın kreditörlerin tutumunun bir anlaşma sağlanmasını istememelerinden veya Yunanistan’a ilişkin spesifik amaçları olmasından kaynaklanıyor olabileceği yorumunu yaptığını da vurguladı.

Diğer yandan, Yunanistan’ın sol görüşlü hükümeti parti içerisinden kemer sıkma baskılarına boyun eğdiğine dair gelen tepkilere rağmen parlamentonun kreditörlerle yapılacak bir anlaşmayı onaylamasına yönelik güveninin tam olduğunu belirtti. Vergi artışı ve emekli maaşlarıyla ilgili önlemler de içeren tavizlerin yer aldığı taslak, Syriza partisi içerisinde bazı sert tepkilerin doğmasına da neden oldu. Syrizalı milletvekillerinden biri, beş yıldır devam eden krizde tekrar görülen kemer sıkma turlarından sonra bu anlaşmanın Yunanistan için bir “mezar taşı” gibi olduğunu belirtti.

Evrim Küçük/DÜNYA